( 文章僅為商品經驗與心得整理,並無任何投資建議 )

我比較喜歡金流投資,對於金流的要求,希望能夠像薪水一樣,「 持續 且 穩定 」&「 最好能 成長 」。

為了減少單一股息的波動對於金流的影響,持股平均分散在不同的 國家 與 產品。因為美國產品多元成熟,標的以美國為主,旁及占有稅率優勢的香港、英國與新加坡。

因為可投資的標的多如繁星,故選擇標的以「目標」導向,選擇配息符合持續、穩定,有成長的設定。

標的包含:穩定收益的 CEF、REIT、ETF、stock ( 含 DGI、BDCs、MLP ) 與固定收益的 Corporation bone、ETD、preferred stock & other,之後再確定標的各項資料是否值得投資。

本篇文章標的是投資債券的封閉式基金 ( CEF ) - GOF

Guggenheim Strategic Opp Fund

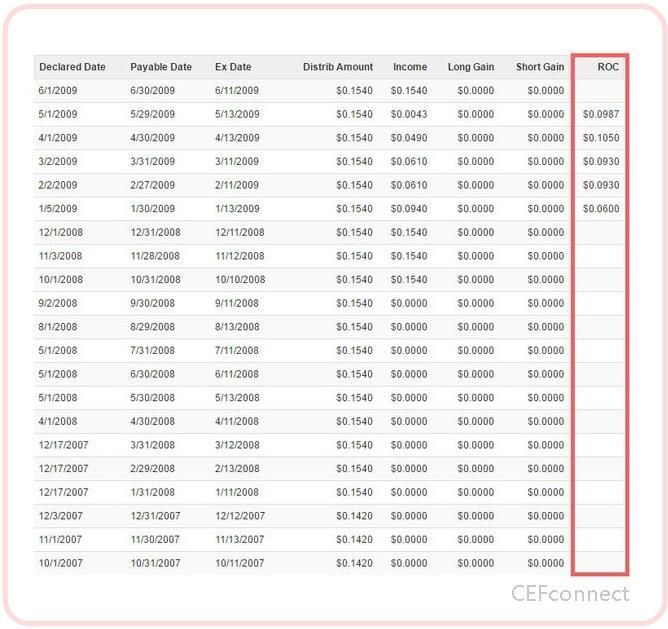

股利歷史紀錄

首先看配息是否符合「持續且穩定」or「最好能成長」的標準,若無,因世界上的產品太多,沒有繼續分析的必要,直接跳過。

GOF 每月配息從 2007 年開始到現在,符合 持續

開始的時間是 2007 / 09 開始配息,剛好趕上金融海嘯準備開始,經歷完整週期,整體配息算是穩定,略有一點點成長,符合 穩定,可以花些時間再看看這是什麼基金。

GOF 是檔封閉型基金

相對於一般熟知的共同基金,封閉型基金結構較穩定,因為不受到投資人買賣的影響,而需更動投資的標的,但不管是封閉或開放,配發的股息是否健全,則是看配息中到底有無本金?以及本金的比例多寡?比例過高,則是相當不理想的標的。

配發本金的比例,英文是 Return of Capital ( ROC )

從晨星的資料來看,近五年只有在2016年配發一點點的本金 ( 紅色顯示 )。

再往前看金融海嘯時間,是否有本金發放的狀況。

整個金融海嘯期間,動用本金比例相當小,十年來配息穩定,配發本金的比例相當低,符合 健康。

當符合「 持續 且 穩定 」,以及 健康 的配息後,剩下的資料才值得花時間看,絕大多數寫得很漂亮的投資商品,都會在這邊刪除。

基金介紹

GOF 是由古根海姆投資公司所發行的封閉型債券基金,由 2007 年開始發放股息,其目的是利用各種方式來最大化總資產與收益,手法很多,可以說複雜,也可以說靈活,就不一一詳述。

古根海姆投資公司是古根海姆合夥公司其中的一個部門,是全球性的金融公司,散佈在歐美,管理資產超過2000億,旗下在市場公開交易的產品,有多元豐富的 ETF、開放式基金與封閉式基金。其他封閉式基金列表如下:

古根海姆投資公司除了管理資產豐富,產品眾多,發展的歷史也相當有趣,古根海姆家族是全球第二大猶太巨富家族,早先由礦業起家,在第二代團結經營下有聲有色,但在第三四代開始有各種醜聞與蜚語,家道中落,所幸在早先賺錢時,古根海姆成員善於助人捐款,捐款到醫院、藝術、慈善等處,得以累積無形資產。

雖然家道中落,但因為這些無形資產所累積的名聲,讓其他巨富家族願意與之合作,著名的無形資產包括古根海姆博物館與古根海姆獎,古根海姆博物館"群",是世界上最著名的私立現代藝術館,由第二代第四子的基金會所經營,古根海姆獎,被譽為諾貝爾風向指標,由第二代第六子的基金會創辦。

而後古根海姆基金會由第四代創立,管理家族資產,近年到第五代的手裡復興往日的光榮,因為多年的累積,讓無形的社會資本能夠轉為有型的金融資本,實在是很好的家族企業典範。

好了,不管再怎樣有名,我們還是來看結果比較實在,台灣發行或引進的共同基金,哪一檔不是很有名,哪一檔不是寫得很棒,結果呢?

基金投資組合

接著來看 GOF 的投資組合 ( Portfolio )

Fixed income 佔了 85.72 %

組成分布大致如下,Asset Backed ( ABS ) 佔多數

細看 ABS 的內容如下

前三大是 銀行貸款、高收益公司債與 CLO ( Collateralized Loan Obligation , 見附註 1 )

投資標的信用評等如下

投資級債佔 24.46%,在風險調整後報酬 ( Risk adjusted return,RAR ) 相對較高,違約率相對較低的 BB 與 B 評等債券,配置約 58.74%。

投資國家比重主要是 美國 與 開曼群島

價格費用

歷史價格狀況,GOF 在金融海嘯後,大部分處於溢價。

內扣費用方面,封閉型基金總內扣費用大部分介於共同基金與 ETF 中間,因為封閉型基金結構穩定,通常會用槓桿來增加收益,以至於總內扣費用會加上槓桿的利息費用,容易產生封閉型總內扣費用也跟共同基金一樣高的錯覺 ( 槓桿的利息支出,可以歸類在好的負債,這跟單純侵蝕投資人報酬率的內扣費用不同 ) 。

為避免跟共同基金、 ETF比較總內扣費用時失真,晨星會提供不加上利息費用的調整總內扣費用,顯示為 Total Expense Ratio Adjusted。

扣除掉因槓桿產生的利息費用 0.64%,調整後總內扣費用為 1.74%,比債券型開放基金平均值低,至於槓桿的比率約在 28%,介於中間值。

預扣稅款

( 2017.11.15 補充 ) 目前美國券商第一、嘉信、IB 與 TD 都會預扣稅款。據網友回報,TD 會主動退約 15% 的稅款。如果真的是這樣,那用 TD 買 GOF 簡直是絕妙搭配。不知道其他封閉型債券基金是否也都會主動退稅。

國內複委託部分,全部都會預扣稅款,只有富邦在隔年會退部分的稅款。

( 2018.05.16 補充 ) 根據網友回報,GOF 在永豐購買也跟富邦一樣,隔年會退回部分稅款。

最後整理

GOF 是一檔封閉型債券基金,從 2007 年開始配息,這十多年來配息持續並有些微調漲,雖然偶而會配點本金,但比例極低,是健康的配息。

投資分布主要在固定收益,最大宗的是銀行貸款,債信上投資級佔 24.46%。

歷史價格常處於溢價狀況,槓桿率 28% ,槓桿利息 0.64%,約在平均值,調整後內扣費用為 1.74%,比共同基金低。

雖然配息曾有略為往上調整,但仍算穩定,可以用平均股利法反推買入價位。

報酬率 5% 43.68

7% 31.20

10% 21.84

目前雖已漲了一段時間,但稅前報酬率仍落在 10% 以上,若扣除 30% 稅,報酬率仍大於 7 %。

以下特別感謝 Tivo 老師提供 : )

附註 1

Investopedia - Collateralized Loan Obligation ( CLO )

GOF - Guggenheim Strategic Opp Fund

延伸閱讀

1. 2019.09 目前適合買 GOF 嗎?

請問 "TD退15%的稅款",意思是假如配息是100美金,預扣稅30美金,TD會退回15美金,這樣對嗎?還是退回4.5美金?

回覆刪除就我目前的了解是 4.5 鎂

刪除請問是何時退? 因為TD目前都是扣30%

刪除TD 都是隔年

刪除請問,台灣人買美國發行的CEF要扣30%的稅(預扣),為什麼TD還會退呢?另一疑問,為什麼是退預扣稅的15%?

回覆刪除因為預扣的部分,有些是可以退的

刪除TD 的稅務部門認真,所以 TD 會退,其他券商不會

複委託的話則是因為購買身分不同

所以會退部分的稅款

每年不一定

謝謝回答。您的分享讓人收穫良多,感謝。

刪除請問蔡醫師,昨天GOF為什麼會崩跌啊?是有什麼消息嗎?還是純粹是因為升息的關係?謝謝您

回覆刪除沒看到什麼特殊消息

刪除請問GOF在TD買的費用是多少?

回覆刪除費用?

刪除你只需要付手續費

所以一樣是跟ETF一樣,每次交易6.95鎂嗎?

刪除跟買股票與 etf 一樣 :)

刪除感謝回覆(新手上路)...

刪除很好的文章, 感謝

回覆刪除請問你有再跟營業員確認嗎?

回覆刪除聽你這麼說有點驚訝

目前永豐會退的大概就是 ETD

似乎 CEF 類沒有退過...

假若真的是 GOF 的退稅

那還真是第一次聽看到

蔡醫師您好

回覆刪除分享一下, 我在永豐退稅狀況

1.GOF約退了15%(假設預扣30%,USD20, 退回USD10)

2.CEF沒預扣

3.ETD有預扣 但沒有退還

相當感謝您提供的資訊

回覆刪除1. GOF 竟然退稅了...這真是讓我驚訝,所以永豐也會退稅的

2. CEF 沒有預扣指的是哪一隻呢?或是哪一個種類?

3. ETD 有預扣但又不退,這就有點傷了

我覺得有點特別, 本人在香港, 用 IB

回覆刪除我未試過申請退稅, 有結果再會在這裏會報。 但我理解

afakao 兄 的結果, 真的有點特別。

第二點打太快了。市政債CEF沒預扣。

回覆刪除是的

刪除永豐在市政債沒有預扣稅

但在 ETD 會預扣,隔年不會退回

相反的地方式

富邦市政債會預扣,隔年退回

ETD不會預扣

Ovation 兄可以試試

回覆刪除根據幾個網友回報,IB 是有機會退稅的,爭取看看

祝你好運 :)

大家好 請問GOF是退30%中的15%還是總額的15%呢?

回覆刪除因為有兩個答案都有人說 想跟大家確認一下。

在此先感謝蔡醫師跟大家的分享。

TD 會主動退約 15% 的稅款, 這是何時會退呢? 年度退稅嗎?

回覆刪除因為我目前每個月扣30%的稅....

請問Undistributed Net Investment Income (UNII) per share

回覆刪除As of 05/31/2017 $ -0.5548代表什麼意義?

------

Distribution GOF

Total Distribution Rate (Share Price) 9.86 %

Total Distribution Rate (NAV) 11.45 %

Current Distribution (Per Share) USD 0.1821

Undistributed Net Investment Income (UNII) per share

As of 05/31/2017 $ -0.5548

UNII 是比較進階的選項

刪除原本我想要分析的是歷史 UNII 的狀況

但這個歷史資料不好取得

所以我就沒有採用 UNII 來分析

簡單的概念就是利息覆蓋的意思

就是剩餘的錢是否能足夠發下次的利息

負數代表不太夠

譬如從 2016/06 - 2018/07 這兩年

GOF 的配息都沒有任何本金

不過 2018/08.09 兩個月的配息 0.1821 中

有40% ( 0.0733 ) 是本金

配本金有三種模式

兩種是沒關係

一種有關係

但其實相當難以分辨

故我採用的方法是只要比例不高

其實都沒關係

像 GOF 的歷史都很不錯

都是比例很低的狀況

所以有一段期間配一點本金這是沒關係的

蔡醫師您好

回覆刪除請問這種CEF基金會不會有清算的問題

覺得很不錯,但規模不大,怕被清算

目前大多合併處理

刪除不同的 CEF 會合併成一個

GOF從2018/08開始有配發本金 (return cap), 請問是否仍建議投資這檔?

回覆刪除S/T Cap L/T Cap Gain Return Cap Total

12/13/2018 0.0781 0.0548 0.0000 0.0492 0.1821

11/14/2018 0.0781 0.0548 0.0000 0.0492 0.1821

10/12/2018 0.1088 0.0000 0.0000 0.0733 0.1821

09/13/2018 0.1088 0.0000 0.0000 0.0733 0.1821

08/14/2018 0.1088 0.0000 0.0000 0.0733 0.1821

07/12/2018 0.0916 0.0905 0.0000 0.0000 0.1821

我個人覺得沒關係

刪除配本金是否健康在於比例

只有一年比例這樣尚可接受

會這樣的原因在於 GOF 想要在調整投資配置期間維持配息

GOF 把槓桿降降低 ( 這篇文章是 28% 現在是17% )

債券調整為短期債券為主

為了避免在轉換期間配息變動

所以配了本金

所以這樣我是可以接受的

作者已經移除這則留言。

回覆刪除分享一下, 我在今年永豐GOF退稅狀況

回覆刪除約退了75%(假設預扣30%,USD20, 退回USD15)

請問是永豐主動退的嗎

刪除是主動退的,我沒有去做任何申請

刪除哇,那很棒,謝謝回饋 :)

刪除蔡醫師您好,

回覆刪除GOF從今年六月以來, 配本金的比例拉高到61% (0.1112/0.1821)

這樣的比例是不是有點過高, 請問知道是什麼原因嗎?

https://www.guggenheiminvestments.com/cef/fund/gof/distributions

刪除說實話,我不會判斷

2018 年也是類似的狀況

為了風險控制

把槓桿降到很低很低

代價就是好幾個月配息都顯示有 ROC

但年終最後結算

卻顯示 2018 年度 ROC 是 0%

我不知道今年的狀況會不會一樣

但為了控制風險

GOF 的槓桿還是很低

㺺時價格若20.27, Discount 約15%, 還值得購入作長線投資?

回覆刪除最近 GOF 體質有變

刪除你可以參考

https://shawntsai.blogspot.com/2018/09/3.html

GOF 目前已經溢價太高

是近十年最高的

所以要等等

等到淨值比較沒那麼高

才考慮買

至於怎麼判斷相對低、相對高

要看過去的歷史狀況

GOF 長期溢價

相當難遇到折價的部分

所以要看相對溢價小的時候

就差不多可以買

萬分感謝您的意見

刪除這2天又大跌了,有什麼問題嗎?

回覆刪除https://shawntsai.blogspot.com/p/dividend-income.html

刪除請參考這篇

大跌前的溢價創10年內新高

新高同時由市價上升與淨值下跌造成

淨值下跌有可能是因為配本金

今年本金計算不知道是否會修正

去年的狀況是原本為配本金的紀錄

到了正式上傳美國證交會的紀錄上

修正為都沒有配本金

今年不知道是否會這樣

但淨值下降是事實

所以前陣子有在 FB 與 幾個 line 群組裡面告知要減少持有

CEF 的歷史都是差價越來越大的時候

修正的力量越來越大

只是不知道何時會修正

而且每一隻 CEF 都不同

因為會受到投資者喜好厭惡的影響

跟股票一樣

當降息確定

刪除應該會開始動用槓桿處理這個問題

我覺得 GOF 想要撐著到轉機出現再動用槓桿

Thanks!

刪除GOF由六月開始的ROC增加了不少,也反映在價格上,現在是否還值得買這支CEF?

回覆刪除https://shawntsai.blogspot.com/2018/09/3.html

刪除如果現在才想要購買

不是那麼建議

上兩個月才建議減碼

目前的好處是沒有槓桿

所以有很多發展空間

壞處是溢價多,ROC 增加

所以等等

明白了,謝謝蔡醫師。

回覆刪除