( 文章僅為商品經驗與心得整理,並無任何投資建議 )

我比較喜歡金流投資,對於金流的要求,希望能夠像薪水一樣,「 持續 且 穩定 」&「 最好能 成長 」。

為了減少單一股息的波動對於金流的影響,持股平均分散在不同的 國家 與 產品。因為美國產品多元成熟,標的以美國為主,旁及占有稅率優勢的香港、英國與新加坡。

因為可投資的標的多如繁星,故選擇標的以「目標」導向,選擇配息符合持續、穩定,有成長的設定。

標的包含:穩定收益的 CEF、REIT、ETF、stock ( 含 DGI、BDCs、MLP ) 與固定收益的 Corporation bone、ETD、preferred stock & other,之後再確定標的各項資料是否值得投資。

若提到 持久穩定 配息,在美國除了各類債券、ETD ( Exchange Traded Debt )、優先股與封閉型基金外,封閉型基金中的市政債基金一定不能忽略。

只是大多數封閉型市政債基金配息率介於 4 - 6% 中間,股利若再扣稅 30%,那麼不如購買股票或共同基金比較划算,故封閉型市政債基金這幾年就擱置在旁邊。

直到今年中看到有人提問市政債是否不扣稅,才又引起我的興趣,利用手上三個券商試驗看看,想不到結果令我訝異,市政債真的不扣 30% 的稅務!這樣 5% 上下的配息率可是很不錯的產品,接下來會多介紹幾隻市政債 CEF。

本篇文章標的是封閉型市政債基金 ( CEF ) - MYI

BlackRock MuniYield Quality Fund III

首先看配息是否符合「持續且穩定」or「最好能成長」的標準,若無,因世界上的產品太多,沒有繼續分析的必要,直接跳過。

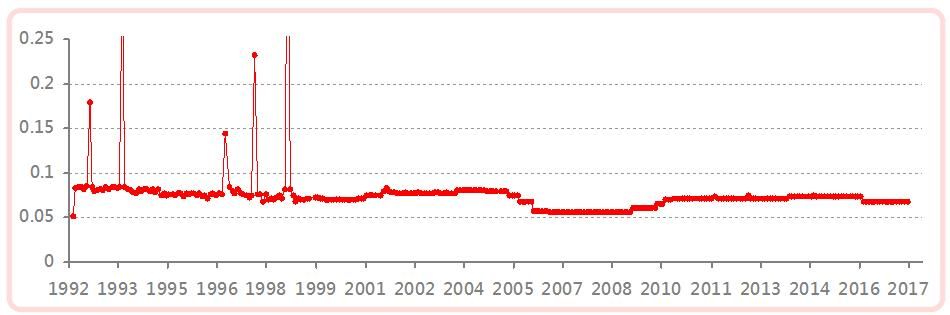

MYI 從 1992 年開始月配息至今,符合 持續

整體配息雖略有上下調整,但幅度不大,大致維持 穩定。配息持續且穩定後,可以花時間看看這是什麼樣的封閉型基金。

緣由

若提到 持久穩定 配息,在美國除了各類債券、ETD ( Exchange Traded Debt )、優先股與封閉型基金外,封閉型基金中的市政債基金一定不能忽略。

只是大多數封閉型市政債基金配息率介於 4 - 6% 中間,股利若再扣稅 30%,那麼不如購買股票或共同基金比較划算,故封閉型市政債基金這幾年就擱置在旁邊。

直到今年中看到有人提問市政債是否不扣稅,才又引起我的興趣,利用手上三個券商試驗看看,想不到結果令我訝異,市政債真的不扣 30% 的稅務!這樣 5% 上下的配息率可是很不錯的產品,接下來會多介紹幾隻市政債 CEF。

本篇文章標的是封閉型市政債基金 ( CEF ) - MYI

BlackRock MuniYield Quality Fund III

股利歷史紀錄

首先看配息是否符合「持續且穩定」or「最好能成長」的標準,若無,因世界上的產品太多,沒有繼續分析的必要,直接跳過。

MYI 從 1992 年開始月配息至今,符合 持續

整體配息雖略有上下調整,但幅度不大,大致維持 穩定。配息持續且穩定後,可以花時間看看這是什麼樣的封閉型基金。

MYI 是檔封閉型基金

相對於一般熟知的共同基金,封閉型基金結構較穩定,因不受投資人的買賣,而需更動投資標的。因為結構穩定,所以配息通常較開放型基金穩定。

股息的配發是否健全,這在封閉或是開放型基金,都是很重要的事情。

如何決定配發股息是否健全?則是看配息中到底有無本金,以及本金的比例多寡?適當或小比例的本金發放是可接受的,但比例過高,則不健康。

股息的配發是否健全,這在封閉或是開放型基金,都是很重要的事情。

如何決定配發股息是否健全?則是看配息中到底有無本金,以及本金的比例多寡?適當或小比例的本金發放是可接受的,但比例過高,則不健康。

配發本金,英文是 Return of Capital ( ROC )。

從晨星的資料來看,近幾年配息皆無配發本金 ( 紅色顯示 )

再往前看金融海嘯時間,是否有本金發放的狀況

從晨星的資料來看,近幾年配息皆無配發本金 ( 紅色顯示 )

再往前看金融海嘯時間,是否有本金發放的狀況

整個金融海嘯期間,皆無配發本金。更進一步看,從 1992 年成立到現在,沒有一個月配發過本金,符合 健康。封閉型市政債基金的配息,半數健康且持續,故是不錯穩定收益的商品。

當符合「 持續 且 穩定 」,以及 健康 的配息後,剩下的資料才值得花時間看,絕大多數寫得很漂亮的投資商品,都會在這邊刪除。

市政債顧名思義,是由州政府、地方政府或其他管理當局。主要有兩種類型,一種是稅收擔保債券,另一是收益債券。

稅收擔保條款中,常見的是一般條款的有限稅收擔保債券。其償債資金來源主要是公司營業稅、公司所得稅與個人所得稅,收益來源較有保障。另一種收益債券資金的來源主要是各種公共事業的營收。

其餘關於市政債的介紹,請見 「 美國市政債簡介與標的篩選 」一文

BlackRock 發行多檔封閉型市政債基金,MYI 是其中一檔資產最大,歷史悠久的封閉型基金。

BlackRock ( 貝萊德資產管理公司 ) 目前為全世界最大的資產管理、風險管理與顧問公司。其成立於 1988 年,直到 1992 年從 BlackStone 集團獨立出來後,才改名為 BlackRock。

BlackRock 於 2006 年收購美林資產管理公司後,成為美國最大的資產管理公司。接著再於 2009 年收購了巴克萊銀行的全球投資部門 ( Barclays Global Investors, BGI ),變成了全世界最大的資產管理公司。這次收購的產品中,最有名的莫過於 iShare ( 安碩 ) 系列 ETF 也成了貝萊德旗下的產品。

BlackRock 從成立至今,有不少封閉型基金,創始 1988 年即有的 BKT ( 配息率:5.11% ) 與 MVF ( 配息率:5.66% ),1989 年成立的 MEN ( 5.67% ),這三隻元老級的封閉型基金,直到現在配息仍是穩定持續,屹立不搖。封閉型基金的數量到 2007 年以前,已經有 66 檔,截至 2017 年中間增加了七檔,達到 73 檔封閉型基金。

MYI 主要投資以市政債為主。

前三大持有的州分別是:德州、弗羅里達州與伊利諾州。

持有最多的是交通運輸類的收益市政債。

依照目前粗淺的了解,第二種則是保障性比稅收擔保債券更高的 Pre-refund municipal bond,一種會被提早贖回的債券。贖回該債券的錢通常來自於國庫券的利息。而購買國庫債的錢,來自於發行者發行新債券取得的資金。因為此種債券會降低持有人的風險,所以利率通常比較低。

第三種則是稅收擔保債券。

前十大持股如下,前兩名都跟水資源處理有關,這是收益債券類別裡面,相對穩定的類別,因為水與民生相關性更高,更為需要。

信用評等如下:投資級債券有 99%。一般的共同基金如果是這樣配置,通常無法提供足夠的配息率,或著是無法像這支這麼持久。

存續期佔最多的是 20 - 30 年,其次是 15 - 20 年。

歷史價格狀況,除金融海嘯有跌到 10 元以下,整整 26 年間,價格大多在 12.5 - 15 元中間,這幾乎可說是低波動且有保本效果的投資標的了。

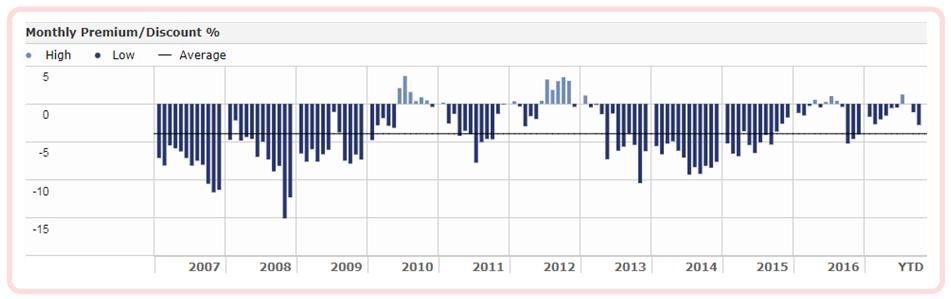

歷史折溢價紀錄來看,多數處於折價,少數時間溢價。以金融海嘯後的價位來看,只要折價接近 3%,都是可以考慮購買的價位。

內扣費用方面,封閉型基金總內扣費用大部分比共同基金低。

此外因為封閉型基金結構穩定,通常會用槓桿來增加收益,以至於 總內扣費用 會加上 槓桿的利息費用,這樣容易產生封閉型總內扣費用也跟共同基金一樣高的錯覺 ( 槓桿的利息支出,可以歸類在好的負債,這跟單純侵蝕投資人報酬率的內扣費用不同 ),實際上並沒有。

為避免跟共同基金、 ETF比較總內扣費用時失真,內扣費用皆會提供不加上利息費用的調整總內扣費用,顯示為 Total Expense Ratio Adjusted 或 Baseline Expense。( 每個網站不同 )

調整後內扣費用 0.89%,槓桿利息是 0.95%。

槓桿方面,MYI 目前的總槓桿率約 38.17%,在市政債中,這算中等的槓桿。市政債的 CEF,通常因為債信等級高,償債來源比較穩定,槓桿率多保持在 28%-40%。

以總回報來看,不論是三、五年、十年或成立至今,總回報皆較同類型高。

當符合「 持續 且 穩定 」,以及 健康 的配息後,剩下的資料才值得花時間看,絕大多數寫得很漂亮的投資商品,都會在這邊刪除。

何謂市政債?

市政債顧名思義,是由州政府、地方政府或其他管理當局。主要有兩種類型,一種是稅收擔保債券,另一是收益債券。

稅收擔保條款中,常見的是一般條款的有限稅收擔保債券。其償債資金來源主要是公司營業稅、公司所得稅與個人所得稅,收益來源較有保障。另一種收益債券資金的來源主要是各種公共事業的營收。

其餘關於市政債的介紹,請見 「 美國市政債簡介與標的篩選 」一文

基金介紹

BlackRock 發行多檔封閉型市政債基金,MYI 是其中一檔資產最大,歷史悠久的封閉型基金。

BlackRock ( 貝萊德資產管理公司 ) 目前為全世界最大的資產管理、風險管理與顧問公司。其成立於 1988 年,直到 1992 年從 BlackStone 集團獨立出來後,才改名為 BlackRock。

BlackRock 於 2006 年收購美林資產管理公司後,成為美國最大的資產管理公司。接著再於 2009 年收購了巴克萊銀行的全球投資部門 ( Barclays Global Investors, BGI ),變成了全世界最大的資產管理公司。這次收購的產品中,最有名的莫過於 iShare ( 安碩 ) 系列 ETF 也成了貝萊德旗下的產品。

BlackRock 從成立至今,有不少封閉型基金,創始 1988 年即有的 BKT ( 配息率:5.11% ) 與 MVF ( 配息率:5.66% ),1989 年成立的 MEN ( 5.67% ),這三隻元老級的封閉型基金,直到現在配息仍是穩定持續,屹立不搖。封閉型基金的數量到 2007 年以前,已經有 66 檔,截至 2017 年中間增加了七檔,達到 73 檔封閉型基金。

投資組合

MYI 主要投資以市政債為主。

前三大持有的州分別是:德州、弗羅里達州與伊利諾州。

持有最多的是交通運輸類的收益市政債。

依照目前粗淺的了解,第二種則是保障性比稅收擔保債券更高的 Pre-refund municipal bond,一種會被提早贖回的債券。贖回該債券的錢通常來自於國庫券的利息。而購買國庫債的錢,來自於發行者發行新債券取得的資金。因為此種債券會降低持有人的風險,所以利率通常比較低。

第三種則是稅收擔保債券。

前十大持股如下,前兩名都跟水資源處理有關,這是收益債券類別裡面,相對穩定的類別,因為水與民生相關性更高,更為需要。

信用評等如下:投資級債券有 99%。一般的共同基金如果是這樣配置,通常無法提供足夠的配息率,或著是無法像這支這麼持久。

存續期佔最多的是 20 - 30 年,其次是 15 - 20 年。

票面利率 4 - 6% 佔絕大多數。

價格費用

歷史價格狀況,除金融海嘯有跌到 10 元以下,整整 26 年間,價格大多在 12.5 - 15 元中間,這幾乎可說是低波動且有保本效果的投資標的了。

歷史折溢價紀錄來看,多數處於折價,少數時間溢價。以金融海嘯後的價位來看,只要折價接近 3%,都是可以考慮購買的價位。

內扣費用方面,封閉型基金總內扣費用大部分比共同基金低。

此外因為封閉型基金結構穩定,通常會用槓桿來增加收益,以至於 總內扣費用 會加上 槓桿的利息費用,這樣容易產生封閉型總內扣費用也跟共同基金一樣高的錯覺 ( 槓桿的利息支出,可以歸類在好的負債,這跟單純侵蝕投資人報酬率的內扣費用不同 ),實際上並沒有。

為避免跟共同基金、 ETF比較總內扣費用時失真,內扣費用皆會提供不加上利息費用的調整總內扣費用,顯示為 Total Expense Ratio Adjusted 或 Baseline Expense。( 每個網站不同 )

調整後內扣費用 0.89%,槓桿利息是 0.95%。

槓桿方面,MYI 目前的總槓桿率約 38.17%,在市政債中,這算中等的槓桿。市政債的 CEF,通常因為債信等級高,償債來源比較穩定,槓桿率多保持在 28%-40%。

投資表現

以總回報來看,不論是三、五年、十年或成立至今,總回報皆較同類型高。

介入價格

至於買入的時機與判斷方式,人都常希望穩定又能夠高,還能夠持續長久,我也很想要,只是這在次級市場中相當稀有。

因每個產品的特性不同,只用絕對報酬率來衡量有點可惜,有些產品,即使報酬率稍低,都是值得買入,故買入時除了考慮 絕對 報酬率外,也可以參考 歷史 相對報酬率。

過去配息率的區間大約在 5.7 - 6.5% 中間。

MYI 配息穩定持續,可用平均股利法,設定固定報酬率來,反推買入價位,並利用當前與歷史報酬率相互參照,來決定是否最近買入或是留待觀察。

報酬率為 5% 買入價位為 16.32

7% 買入價位為 11.65

10% 買入價位為 8.16

目前購買,配息率約落在 5.7%。因市政債 CEF 不扣稅,所以可實拿。參考過去的報酬率區間,可以現在買入,也可再等到價位下降至 13.5 元左右再入場。

是否要加上美國大盤、類股行情、技術分析等等因素,則視各人投資喜好。

是否要加上美國大盤、類股行情、技術分析等等因素,則視各人投資喜好。

預扣稅款

美國券商第一 ( Firstrade ) 與嘉信 ( Schwab ) 不會預扣 30%稅款。

IB 券商部分標的會預扣稅款,網友回應被預扣的部分可以申覆回來,此外,其他投資人已經申覆過的標的,有機會買入不會再預扣稅款。

IB 券商部分標的會預扣稅款,網友回應被預扣的部分可以申覆回來,此外,其他投資人已經申覆過的標的,有機會買入不會再預扣稅款。

國內複委託,永豐不會預扣。國泰與富邦會預扣,但隔年退還。日盛會預扣,須主動要求協助退還,才有機會。元大需要花錢做分戶,才不會扣。

( 2018.06.28 更新 ) 網友回報,目前富邦已經不會預扣 MYI 的稅款。

最後整理

MYI 是 RockBlock 旗下的市政債封閉型基金,從 1992 年開始配息至今,皆無配發過本金,配息不但穩定持續且健康。

投資主要分布在德州、弗羅里達州與伊利諾州。債信方面,投資級債佔 99% 以上,票面利率多在 4% - 6%,存續期以 20-30年佔大多數。

調整後內扣費用為 0.89%,槓桿費用是 0.95%。槓桿率介於封閉市政債的平均槓桿內,約為 38.17%,對市政債類別來說,是安全的範圍。

歷史價格常處於折價,以 -3% 為基準,當折價靠近 -3% 時,可考慮買進。或是以配息率來看,目前配息率約 5.7%,,可以買入,也可等到 13.5 左右再買。

歷史總回報方面,不論是三、五年、十年或成立至今,總回報皆較同類型高。

以下特別感謝 Tivo 老師提供 ^_^

投資主要分布在德州、弗羅里達州與伊利諾州。債信方面,投資級債佔 99% 以上,票面利率多在 4% - 6%,存續期以 20-30年佔大多數。

調整後內扣費用為 0.89%,槓桿費用是 0.95%。槓桿率介於封閉市政債的平均槓桿內,約為 38.17%,對市政債類別來說,是安全的範圍。

歷史價格常處於折價,以 -3% 為基準,當折價靠近 -3% 時,可考慮買進。或是以配息率來看,目前配息率約 5.7%,,可以買入,也可等到 13.5 左右再買。

歷史總回報方面,不論是三、五年、十年或成立至今,總回報皆較同類型高。

以下特別感謝 Tivo 老師提供 ^_^

MYI - BlackRock MuniYield Qty Fund III

延伸閱讀

CEF 知道的人仍算少數,若有找到高手寫的文章,會一起收來這裡

1. ( 2017.12.28 ) Just a Cafe

2. ( 2018.11.11) Just a Cafe

CEF 知道的人仍算少數,若有找到高手寫的文章,會一起收來這裡

1. ( 2017.12.28 ) Just a Cafe

2. ( 2018.11.11) Just a Cafe

蔡醫師,

回覆刪除你好, 關於 MYI 過去一年的派息紀錄, 在不同網站 (請看以下列表) 有很大的差異. 就連官網也似乎有錯. 請問那個網站可靠?

1. yahoo finance

https://hk.finance.yahoo.com/quote/MYI/history?period1=1482247620&period2=1513783620&interval=div%7Csplit&filter=div&frequency=1mo

2. dividend.com

http://www.dividend.com/dividend-stocks/uncategorized/other/myi-blackrock-muniyield-quality-fund-iii-inc/#payout-history-chart

3. 官網

https://www.blackrock.com/investing/products/240262/?referrer=tickerSearch#/

你指的錯誤應該是 2017/12 這次對嗎?

刪除如果是的話,三個都沒有錯

Yahoo: 四捨五入

Dividend:0.0636 = 0.0585 ( regular ) + 0.0051 ( special )

官網: 0.063621

不是,官網和dividend.com 也少了某些月份。

回覆刪除例如?

刪除例如官網在 distribution section 上,缺了6月到10月的股息。

回覆刪除你真是細心

刪除我想是官網錯誤吧

因為 MYI 自己公告的每月配息文件

MYI 都是有的

dividend.com 在2017年12月也有類似情況,所以它的 payout ratio 低了。這樣看來,yahoo 最可靠。

刪除就我這幾年的經驗

刪除不一定喔

留意到這基金的價格在近兩個月一直下跌, 幅度也有不少, 是有什麼壞消息嗎? 抑或是購入的良機?

回覆刪除很多固定收益或穩定收益類別的投資產品都跌

刪除主因利率調升的關係

短期來看,會有資本力損,如果想做價差

長期來看,其實是收益型投資的布局時機

至於想用哪一種,則是看自己採用什麼樣的投資邏輯

請問近兩年的配息有逐漸往下掉,但是在利率上升的環境中,不是應該新發行的債券利率會上調嗎?還是有甚麼特殊原因造成配息下降?這樣的情況是否會持續?

回覆刪除原本是想寫這類的文章,不過一忙又拖著了

刪除過去二十年內的三次升息

目前只有 199X 年的升息

封閉型市政債基金一直受到影響

其後兩次升息,都是一開始受到影響

然後中後期就開始回升

故初期都會受到影響這是肯定的

但前兩年影響不大,常只反應一兩天就消失了

這次反應較大持續較久

還需要在等一段時間才能夠慢慢消化這樣的反應

原因很簡單,利率上升,新發行債卷利率也要往上調高,但量化寬鬆關係,市場熱錢無法消化去處,故新發行的債卷利率沒上去,還反而會往下走,縮表需要時間回收熱錢。

刪除請問目前的淨值約可配息多少趴數呢?如何計算?

回覆刪除其實不很懂你的問題

刪除我猜測應該是在問目前的殖利率 ( 配息率 )?

計算不用淨值,因為這跟共同基金不同

( 請參考 封閉式基金與共同基金異同 一文 )

http://shawntsai.blogspot.tw/2017/07/blog-post_12.html

你要用市值計算

目前配息調降為每月 0.0585

( 0.0585 * 12 ) / 12.41 ( 今天某時間價格 ) = 0.05656 約等於 5.65 %

蔡醫師您好

回覆刪除我用IB買 MYI ,確定被預扣30%,我有寫信問客服,回答也是說要等後續公布才知道能不能退回,

我試圖在blackrock上看看能不能找到文章可以佐證可以退稅

但只看到fact sheet /annual report

裡面也找不到類似佐證,

不知道是否有其他的文件會有類似說明不需要課稅的內容?

這我也得找一下.......

刪除當初也是意外發現可以不扣稅的

我原先以為只要改變成 CEF or ETF

配發的就會從 interest 變成 dividend

從不扣稅變成要扣稅

我找到他的prospectus,裡面有一段如下

刪除The Fund will only purchase a Municipal Bond or Non-Municipal Tax Exempt

Security if it is accompanied by an opinion of counsel to the issuer,

which is delivered on the date of issuance of the security, that the

interest paid on such security is excludable from gross income for

Federal income tax purposes (i.e., tax exempt). To the extent that the

dividends distributed by the Fund are from interest income that is

excludable from gross income for Federal income tax purposes, they are

exempt from Federal income tax.

看起來好像是可以免稅

但又有一段

By law, your dividends and redemption proceeds will be subject to a

withholding tax if you have not provided a tax identification number or

social security number or if the number you have provided is incorrect.

這段覺得更弔詭,如果提供tax identification number就可以免稅嗎?那ITIN可以嗎

這部分我有回應IB客服,若有回應再跟大家說

這段話真耐人尋味,麻煩您了

刪除真是很感謝您寶貴的經驗分享

想知道答案+1

回覆刪除感謝蔡醫師和各網友的慷慨分享,讓我也來作小小貢獻:

刪除自2017年組合已有 MYI,一直以來利息都沒有扣稅。 注~~ 我來自香港,用的是香港的 嘉信Schweb。

另外,最近seeking alpha出了文章,推介BKN,也是美國市政府債券cef,我組合中也有,並確認利息都沒有扣稅。 有興趣看此文章的話,可用以下連結~

https://seekingalpha.com/article/4253741?source=ansh

BlackRock Investment Quality Municipal Trust: 9 Reasons To Buy This High-Quality Muni CEF

附注~~ 一般seeking alpha 的分析文章,初刋出時可免費閱讀,但過了一些時日,可能會"上鎖",觀看要付費。若想長期保留,便要自行download保存。

相當感謝分享:)

刪除BKN 1993 年成立,配息健康且穩定,相當不錯

投資級債券分布相當多,各州分散性也好

當初介紹的時候,因為選擇太多

所以設下比較多條件

這檔雖然調整內扣費用小於 1%

但總內扣費用大於 2%

再以這篇文章當時的列表來看

仍有其他體質不錯的選擇

所以就沒有寫這檔

seeking alpha 的文章我也常追

刪除不過去年開始

看文章的門檻提高

真的很困擾

謝謝蔡醫師的回應! 美國市政府債券cef,安全性高,又有分散投資等好處,再者以現今市況計,多有約4.5至5厘的回報(已扣除基金所有開支),以這個安全度而言,回報算十分理想。(當然這回報率並非"保證",可隨環境變化而改變。) 蔡醫師為此廣作推介,實造福國人!無私分享,又耐心回答網友提問,好難得呀!

刪除另外,再補充一下,以我粗略理解,很多(雖然又似非全部)的美國市政府債券CEF 利息都免扣預繳稅,而因為曾經或現在持有,於實戰中已驗證免扣税的cef,除了以上提到的MYI,BKN,還有BYM,BAF,SBI,VFL,MMD,EOT等(列出名稱只為方便分享、討論,並非投資推介)。券商方面(注~~以下乃香港經驗,不過估計台灣情況可能都一樣),嘉信Schwab最好, 完全不扣; IB則"古時"不扣,現今會先扣,到年初再退回。不過要自己看結單,驗證退回金額是否正確,比較麻煩。

太棒了!

刪除我想要寫這些東西

因為自己研究太慢

而且要花不少錢做測試

不如全部寫出來

然後越來越多人知道

這樣我反而可以學習更多我自己看不到的角度!

歡迎多分享 :)

感謝感謝

蔡醫師,你好!感恩你的耐性及無私為人的心態!謝謝努力!

回覆刪除請問我想在 IB 買 ETD列表中CTL 2053/06/01的BABY BOND,是否直接輸入CTY即可?Baby BOND是否沒有ISIN Number?日後買貨是否輸入ETD 列表中的代號?

有勞回覆,謝謝你!

產品都有 ISIN number

刪除但在「證券」交易所買賣的產品

不須用 ISIN ,這點跟在「債市]交易的債券不同

用代號及可

謝謝蔡醫師的回覆🙏

刪除報告學長,以前R3下去支援都有接受你指導呀。現在又要來看你文章了。請問你最近會在哪邊發表新文章呢?

回覆刪除其實最近狀況覺得沒什麼好寫的

刪除過去買得我都沒有賣

最近債卷價格都很高

利率低,是股票好時候

這些現金流標的就比較沒腳色

剩下就是 REITS 在這波不錯

只是寫 REITs 文章有點麻煩

都要準備一段時間